在“面积称霸”的年代,物管企业的竞争愈加白热化。

4月6日,卓越商企服务公告披露,卓越商企间接全资附属公司与北京环球财富物业管理公司达成合作协议。

据此,卓越商企将以2.25亿元收购环球财富物业75%股权。收购完成后,环球财富物业将成为卓越商企服务的间接非全资附属公司,业绩将于集团的财务资料内综合入账。

这是卓越商企上市后首个公开的收并购事件。资料显示,目标公司管理北京东三环CBD核心区一个15万平方米的甲级商业办公项目。

在行业扩张激烈之时,收并购成为扩规模最直接、高效的手段。中信证券认为,2021年,物业公司首要任务不是提高盈利能力,而是抢占更大市场份额。

收购北京公司

资料显示,环球财富物业成立于2007年,总部位于北京,是一家专业的商务物业管理公司,所管理的项目以一线城市CBD超甲级写字楼为主。

目前,其管理的北京世纪财富中心是一个国际甲级商业办公项目,集写字楼、商业及配套服务设施于一体,位于北京东三环国贸CBD核心片区,总建筑面积15万平方米。

截至2020年12月31日,该公司年度的未经审核除税后纯利约2832万元,市盈率10.59。

签订的协议中,卖方、担保人及余下股东共同及各别向买方作出不可撤销保证及担保:环球财富物业所管理物业管理项目在接下来5年均有最低收入的保证,上述做出保证及担保的众人需对未完成的业绩做出补偿,补足款项。

卓越商企认为,此次收购进一步扩大了集团在北京区域的业务规模,将通过在北京中央商务区寻求商机以扩大业务增长,并与该集团在周边的项目产生协同效益。

对此,一位业内人士在接受采访时分析,卓越商企主要布局在大湾区及长三角,尤其是大湾区区域,但一线城市特别是深圳的写字楼市场早已饱和,在高净值区域进一步扩展市场空间有限,需要加大其他区域的布局,北京的写字楼存在较大拓展空间。

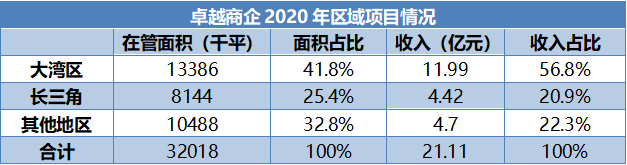

观点地产新媒体于年报中获悉,截至2020年12月31日止,若按区域划分,卓越商企在管项目41.8%位于粤港澳大湾区,25.4%位于长三角城市群,32.8%分布于其他区域。

数据来源:企业年报、观点指数整理

观点地产新媒体了解到,作为一家成立已20余年的物业公司,受母公司卓越集团影响,卓越商企服务主要提供商务物业管理服务,服务范围覆盖写字楼、商业综合体、企业总部、综合办公、研发数据中心、工业园区、物流园区、政府公建、高等院校等多种领域的业务结构。

而卓越商企服务目前业务类型仍以商务物业为主,2020年收入贡献高达74.1%。

上述人士续称,商业物管是稀缺且特殊的一条细分赛道,单价高定价较为自由,且服务对象付费能力较强,但对于物管商的管理能力也提出了更高的要求。其表示,但这一细分市场亦竞争激烈,已经吸引了包括万物梁行乃至五大行等在内的竞争。

年报显示,截至2020年末,卓越商企已布局42座城市,覆盖全国多个一线及新一线城市。总合约项目数量459个,合约面积为4473万平方米,同比增长约35%。其中,在管项目达到406个,在管面积约3200万平方米,同比增长分别约31.8%及36.2%。

期内,卓越商企在管面积的增长均来源于新签的882.2万平方米面积,新收购面积为0,而在2019年新收购贡献了357.6万平方米面积。此次收购环球财富物业,也是卓越商企2020年10月港交所上市之后,首次对外公开披露的一次收并购事件。

据悉,近年来,卓越商企服务曾收并购河南黄锦物业、浙江港湾物业、武汉雨阳物业、武汉环贸物业等多个物管企业。2019年,卓越商企先后收购了主要业务涉及公建物业的浙江港湾,及武汉雨阳两家物业公司。

资料显示,浙江港湾物业为非住宅领域的大型物业提供服务,成立于2006年,服务客户均为浙江知名三甲医院和大型企业,而武汉雨阳物业成立于2003年,聚焦非住宅物业领域,项目涵盖政府机关单位、事业单位、科研院校、医院、文体场馆等多种业态。

物管收并购浪潮

按照卓越商企服务公告中的表述,收购环球财富物业的资金,将动用全球发售的所得款项净额以现金拨付,该笔款项被分配用于策略性收购及投资。

上述人士分析指出,物业公司上市募集资金主要用于收并购及市场拓展,主要并购类型有增加业态种类、并购产业链上游企业延伸产业链条以提升竞争力、以及收购小物管商。

兴业证券研报数据显示,2020年上市的15家物管公司募资净额中用于收并购的资金共计341.5亿港元,约占募资净额的61%。

“有些收购能够提升多领域管理能力,提高服务水平;收购小物管企业则更多是增加在管面积提升规模效应的考量。”

一位投资者曾透露,卓越商企管理层在投资者会中称,今年将扩大商务物业的业态,重点将瞄准深圳、东莞等城市物业区域,并计划通过寻找收并购标的和合作的方式提高医疗物业的业态占比。

实际上,随着物管企业持续快速扩张,物业行业似乎已经进入“面积争霸”的时代。对企业来说,收并购是加速扩张最重要的手段之一。

中物研协数据显示,在过去的2020年,仅上市物业企业收并购的总交易数量便同比提升54.29%,与之相应,总交易金额同比增长47.25%,达到94.3亿元。

进入2021年,物管企业收并购则更加频密:永升生活服务4.34亿收购彰泰服务65%股份;合景悠活13.16亿元“蛇吞象”收购雪松智联科技80%股权,新增在管面积超8600万平方米;恒大物业15亿收购宁波雅太酒店物业100%股权,新增在管面积超8000万平方米。

不仅是“大鱼吃小鱼”,“大鱼吃大鱼”的案例开始出现。2月5日,碧桂园服务公告称,以48.46亿元收购蓝光嘉宝服务近65%股份,这也是截至目前最大宗发生在两家上市物业公司之间、并导致控制权发生变更的收购案。

这宗收购后,碧桂园服务一跃成为行业内在管面积最大的企业。再随后,龙湖物业斥资12.73亿接手亿达服务100%股权,进一步完善自身在多业态领域的空间服务能力。

龙湖管理层在2020年投资者业绩会中称,龙湖多年一直坚持将回款10%作为上限投入到非住宅部分,今年龙湖的资源会向C4智慧服务倾斜,在保证质量基础上,加大力度进行合作与收并购。?

其实,除去规模上的竞争,物业行业整合亦有现实要求。

一位行业前十的物业管理人员曾在接受采访时表示,物业是一个高度分散的行业,高度分散的行业不有利于行业的发展。

“因为很多资源,包括系统,软件,硬件的提升,标准化的建设,需要有更大、更好的企业承担,更大的企业会做的更规范,这样才能够保证老百姓对美好生活的追求。”

营业执照公示信息

营业执照公示信息